Đánh giá ngành Dầu khí: Một chu kỳ tăng trưởng mới

Môi trường giá dầu cao sẽ hỗ trợ cho đà tăng của giá dịch vụ dầu khí cũng như khơi thông lại các hoạt động thăm dò tìm kiếm.

Đồng thời trọng tâm của ngành Dầu khí Việt Nam trong giai đoạn 2024 – 2026 sẽ xoay quanh Chuỗi dự án Lô B – Ô Môn, tạo thêm nhiều việc làm cho các doanh nghiệp dầu khí, đặc biệt là các doanh nghiệp thượng nguồn.

Ngoài ra, ước tính sẽ có thêm từ 6 – 8 dự án dầu khí mới trong 2 năm 2024 – 2025, với tổng mức đầu tư tiềm năng khoảng 11 tỷ USD.

Nhu cầu dầu thô thế giới tăng trưởng 2,2% YoY, trong khi nguồn cung bị siết chặt do các căng thẳng chính trị

Theo OPEC, nhu cầu dầu thô thế giới trong năm 2024 sẽ tăng thêm 2,25 triệu thùng/ngày, tương ứng 2,2% YoY, dẫn dắt bởi việc gia tăng công suất lọc dầu, chủ yếu từ Trung Quốc, Ấn Độ và Trung Đông để phục vụ nhu cầu đi lại và hoạt động sản xuất công nghiệp hồi phục. Tuy nhiên nguồn cung dầu thô được dự báo sẽ bị thiếu hụt do 1) các lệnh trừng phạt của Mỹ và Châu Âu lên hoạt động xuất khẩu dầu thô của Nga, 2) các chuyến tàu chở dầu trên Biển Đỏ bị trì hoãn do các cuộc tấn công của phiến quân Houthi, và 3) bất chấp tình trạng hỗn loạn, OPEC+ vẫn gia hạn cắt giảm sản lượng tự nguyện đến hết Q2/2024. Do đó, hầu hết các dự báo đều cho rằng giá dầu sẽ quanh mức 83 USD/thùng trong năm 2024.

Ngành Dầu khí Việt Nam sôi động trong những giai đoạn giá dầu Brent vượt 80 USD/thùng

Ước tính chi phí khai thác trung bình của Việt Nam là 55 – 60 USD/thùng dầu, cộng thêm các chi phí liên quan khác, các dự án khai thác chỉ có lãi khi giá dầu vượt 80 USD/thùng.

Trong giai đoạn 2011 – 2014, giá dầu vượt ngưỡng 100 USD/thùng và duy trì trong thời gian dài, ngành dầu khí Việt Nam đạt cực thịnh với 21 hợp đồng phân chia sản phẩm (PSC) được ký mới đối với các dự án dầu khí, tương ứng mỗi năm có 5 hợp đồng mới được ký.

Các dự án nổi bật trong giai đoạn này kể đến như Đại Hùng, Nam Côn Sơn 2, Thiên Ưng, Lan Tây – Lan đỏ. Tuy nhiên chỉ có 3 hợp đồng PSC được ký mới trong giai đoạn 2015 – 2021 khi giá dầu giảm về dưới 60 USD/thùng.

Ước tính PVN đã chi khoảng 23 tỷ USD mỗi năm cho các hoạt động thăm dò và khai thác từ 2012 cho đến 2014. Giá dầu lao dốc sau đó và đại dịch COVID-19 khiến các hoạt động đầu tư của PVN đình trệ, ước tính tổng vốn đầu tư trong giai đoạn 2015 - 2022 chỉ đạt gần 9 tỷ USD.

Năm 2024 mở ra một chu kỳ mới đối với ngành Dầu khí Việt Nam

Môi trường giá dầu cao từ nửa sau 2022 cho đến 2023 đã hỗ trợ cho đà tăng của giá dịch vụ dầu khí cũng như khơi thông lại các hoạt động thăm dò tìm kiếm, với các dự án nổi bật như Lô B, Sư Tử Trắng 2B và Lạc Đà Vàng. Nhờ đó, sẽ nhiều công việc tiềm năng hơn cho các doanh nghiệp thượng nguồn trong thời gian tới.

Sau nhiều lần trì hoãn, cuối Q1/2024, PVN và các nhà đầu tư nước ngoài đã ký kết thỏa thuận thương mại quan trọng của dự án như Hợp đồng mua bán khí (GSPA), Hợp đồng vận chuyển khí (GTA), Hợp đồng bán khí cho nhà máy điện Ô Môn I, đánh dấu diễn biến tích cực đối với dự án.

Thông thường, để xây dựng một giàn trung tâm mất trung bình từ 17 – 20 tháng, trong khi đường ống dẫn khí thường mất 18 - 30 tháng để hoàn thành. Do đó, kỳ vọng FID sẽ được phê duyệt trong Q2/2024, để việc xây dựng cũng như giải ngân sẽ được đẩy mạnh và dự án có thể kịp tiến độ đón dòng khí đầu tiên vào Q4/2026.

Ngoài ra, chúng tôi ước tính sẽ có thêm từ 6 – 8 dự án dầu khí mới trong 2 năm 2024 – 2025, với tổng mức đầu tư tiềm năng khoảng 11 tỷ USD.

Với việc khởi động các dự án trên, triển vọng các công ty thượng nguồn như PVD, PVS sẽ tích cực khi các doanh nghiệp này sẽ ký được nhiều hợp đồng trong thời gian tới.

Trong giai đoạn 2024 – 2026, căn cứ trên các gói thầu thi công dự án Lô B, ước tính backlog cho PVS là 1 tỷ USD. Đối với PVD, các hoạt động khoan đối với lô B có thể đóng góp thêm 20 đến 30 triệu USD doanh thu mỗi năm.

Thành viên cập nhật ngày 10/7/2023: Hừng đông

Chuyên gia nhận thấy triển vọng rõ nét của các doanh nghiệp dịch vụ thượng nguồn nhờ hoạt động E&P sôi động hơn ở cả thị trường trong nước và quốc tế.

Kỳ vọng giá dầu Brent trung bình đạt 80-85 USD/thùng trong năm 2023-24

Giá dầu Brent giảm xuống 75 USD/thùng vào cuối 6T23 từ mức đỉnh 120 USD/thùng vào giữa năm 2022 do lo ngại suy thoái kinh tế toàn cầu ảnh hưởng đến triển vọng nhu cầu dầu thô. Tuy nhiên, việc OPEC+ gia hạn thỏa thuận cắt giảm sản lượng đến cuối năm 2024 có thể gây ra tình trạng thiếu hụt nguồn cung trên thị trường dầu thô do nhu cầu tiêu thụ được dự báo sẽ tiếp tục tăng trong năm 2023-24. Do đó, kỳ vọng giá dầu Brent sẽ tăng trở lại trong nửa cuối 2023 do nguồn cung hạn chế, đạt mức trung bình 80-85 USD/thùng trong năm 2023-24 .

Hoạt động E&P nội địa sẽ sôi động hơn kể từ năm 2024 trở đi

Cuộc khủng hoảng năng lượng do căng thẳng địa chính trị vừa qua đã nêu bật tầm quan trọng của việc tự chủ nguồn cung năng lượng, qua đó có thể tiếp thêm động lực để cơ quan quản lý thúc đẩy các hoạt động E&P.

Thực tế, nhiều dự án phát triển dầu khí quy mô vừa và nhỏ đã được bật đèn xanh và có những chuyển động đáng kể trong vài tháng qua, đơn cử như Đại Hùng GĐ 3, Kình Ngư Trắng hay Lạc Đà Vàng. Bên cạnh đó, nhiều tín hiệu cho thấy dự án phát triển mỏ khí nhiều tỷ USD Lô B – Ô Môn có thể được triển khai từ cuối năm 2023, trở thành động lực tăng trưởng chính cho ngành Dầu khí trong thời gian tới.

Những dự án này sẽ cung cấp khối lượng backlog khổng lồ cho các DN dịch vụ dầu khí trong nước, trước hết là cho các nhà thầu EPC và các đơn vị cung cấp dịch vụ khoan.

Chuẩn bị cho quá trình chuyển dịch sang điện khí LNG

Theo Quy hoạch Phát triển Điện 8 (QHĐ8), điện khí từ cả nguồn khí trong nước và LNG sẽ là điểm nhấn trong giai đoạn 2022-30 với tốc độ tăng trưởng kép công suất đạt 23,1%, và chiếm 25% tổng công suất vào năm 2030.

Trong đó, điện khí LNG là phân khúc đầy hứa hẹn trong những năm tới (chiếm 15% tổng công suất vào năm 2030) nhờ tính ổn định trong sản xuất điện và khả năng gia tăng công suất dễ dàng thông qua nhập khẩu, đóng vai trò quan trọng là nguồn điện chạy nền của hệ thống.

Đáng chú ý, việc giá LNG sụt giảm gần đây có thể tạo điều kiện thuận lợi cho xu hướng chuyển dịch sang điện khí LNG tại Việt Nam trong những năm tới nhờ giá LNG tham chiếu tại châu Á đã giảm về vùng hợp lý.

Cổ phiếu ưa thích: PVD, PVS và GAS

VNDirect tin rằng triển vọng rõ nét của lĩnh vực E&P tại Việt Nam kể từ năm 2024 trở đi sẽ là động lực tăng giá mạnh mẽ cho các DN dịch vụ thượng nguồn vì điều này sẽ cung cấp khối lượng backlog tiềm năng rất lớn, đảm bảo công việc cũng như cải thiện hiệu quả kinh doanh của các DN dịch vụ thượng nguồn trong nhiều năm tới.

Bên cạnh đó, dưới góc nhìn dài hạn, GAS là một lựa chọn đầu tư tốt nhờ việc hưởng lợi từ quá trình chuyển dịch sang điện khí LNG cũng như ưu tiên phát triển nguồn điện khí nội địa.

Rủi ro chính đối với ngành gồm: (1) giá dầu thấp hơn kỳ vọng, và (2) sự chậm trễ hơn nữa trong việc triển khai các dự án lớn.

Thành viên cập nhật ngày 20/2/2023: Triển vọng ngành dầu khí năm 2023 Khả quan

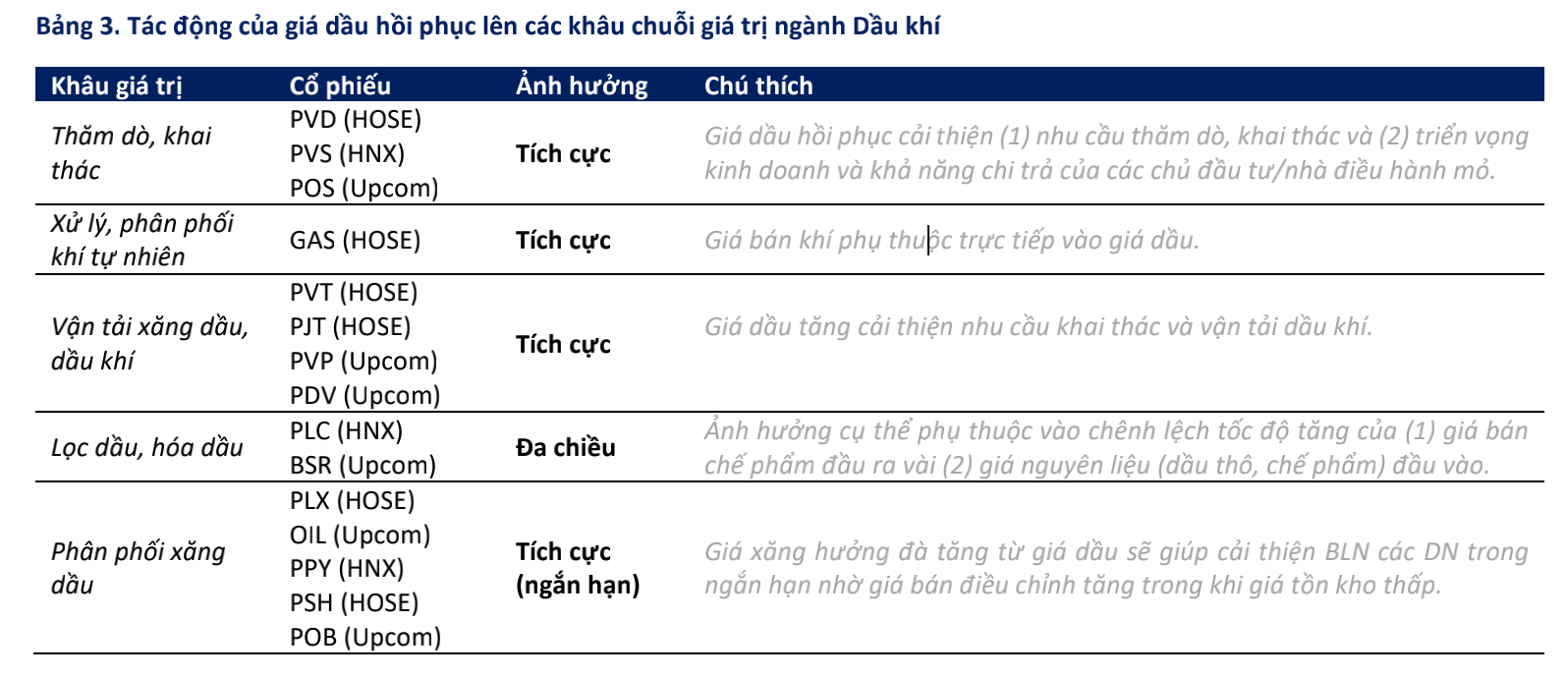

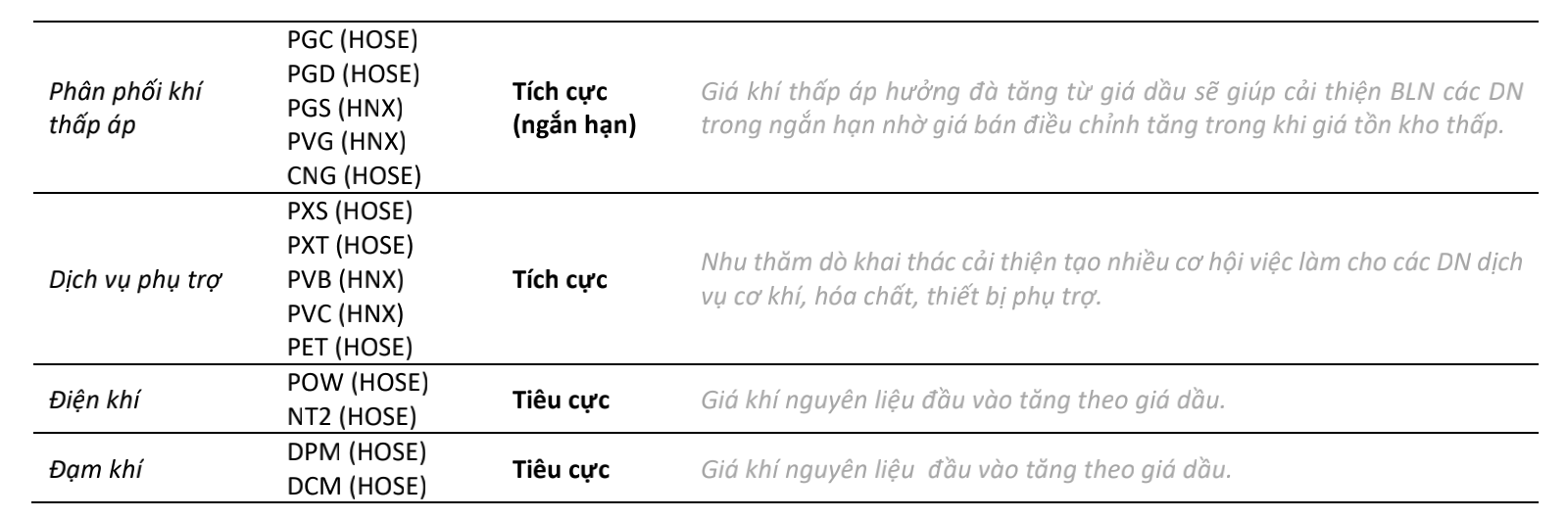

Nhiều doanh nghiệp sẽ hưởng lợi nhiều từ sự khởi sắc của Giá dầu thế giới và nhu cầu năng lượng và nhiên liệu phục vụ sản xuất kinh doanh trong nước tăng lên.

Trung Quốc mở cửa trở lại sẽ là chìa khóa tăng trưởng nhu cầu dầu thế giới

Nhu cầu tiêu thụ dầu toàn cầu dự kiến đạt trên 100 triệu thùng/ngày. Trong năm 2022, tổng cầu tiêu thụ dầu thô toàn cầu mặc dù đã phục hồi trở lại, nhưng cũng chỉ đạt trung bình khoảng 99 triệu thùng ngày (+3.6% YoY). Nguyên nhân chính là do chính sách zero Covid đã làm giảm tiêu thụ dầu thô của Trung Quốc trong giai đoạn vừa qua. Vì vậy, việc Trung Quốc mở cửa trở lại sẽ là động lực chính cho nhu cầu dầu thế giới vào năm 2023. EIA dự báo Trung Quốc sẽ đóng góp thêm khoảng 0.8 triệu thùng/ngày vào tổng nhu cầu dầu toàn cầu năm 2023.

Theo IEA, sản lượng dầu của Nga dự kiến sẽ giảm 1,4 triệu thùng/ngày vào năm 2023 sau khi lệnh cấm vận của EU đối với dầu thô của Nga có hiệu lực. Bên cạnh đó, thặng dư công suất khai thác dầu thô của OPEC cũng được dự báo sẽ quay trở lại mức trung bình 10 năm trong giai đoạn 2023 – 2024. Do đó, BSC dự báo giá dầu sẽ khó giảm sâu, và nhiều khả năng sẽ duy trì quanh mức 90 USD/thùng trong năm 2023

Việt Nam: Kỳ vọng vào các dự án mới

Các mỏ dầu khí lớn của Việt Nam đang suy giảm sản lượng từ 8-10%/năm. Theo thống kê từ năm 2015 đến nay, sản lượng khai thác dầu trong nước liên tục sụt giảm, từ mức 16,9 triệu tấn vào năm 2015 xuống còn 9,1 triệu tấn vào năm 2021. Theo PVN, phần lớn các mỏ dầu khí đang khai thác ở Việt Nam đều đã khai thác được 15 - 36 năm, và đang ở giai đoạn khai thác cuối đời mỏ. Do đó, sản lượng khai thác dầu khí từ các mỏ hiện hữu được dự báo sẽ còn tiếp tục suy giảm từ 5-8% trong những năm tiếp theo. Trong khi đó, các nhà máy điện dự kiến cần huy động tới 16 tỷ m3 khí cho năm 2025, và 30 tỷ m3 cho năm 2030, theo dự thảo Kế hoạch Phát triển Năng lượng Quốc gia. Vì vậy, việc phát triển các dự án dầu khí mới là vô cùng cần thiết, để đáp ứng nhu cầu về năng lượng trong trung và dài hạn.

Luật dầu khí sửa đổi được kỳ vọng sẽ thu hút đầu tư cho các hoạt động thượng nguồn dầu khí. Luật dầu khí sửa đổi được thông qua mới đây chú trọng vào cơ chế khuyến khích đầu tư, thông qua các chính sách ưu đãi thuế và quy định chi tiết rõ ràng hơn về quyền và nghĩa vụ của các bên liên quan (chi tiết xem bảng dưới). Chúng tôi kỳ vọng những thay đổi tích cực trong luật dầu khí sẽ giúp thu hút thêm đầu tư cho hoạt động thượng nguồn, từ đó đẩy nhanh tiến độ khởi công các dự án trong thời gian tới.

Dự án Lô B – Ô Môn được kỳ vọng sẽ khởi công trong thời gian tới

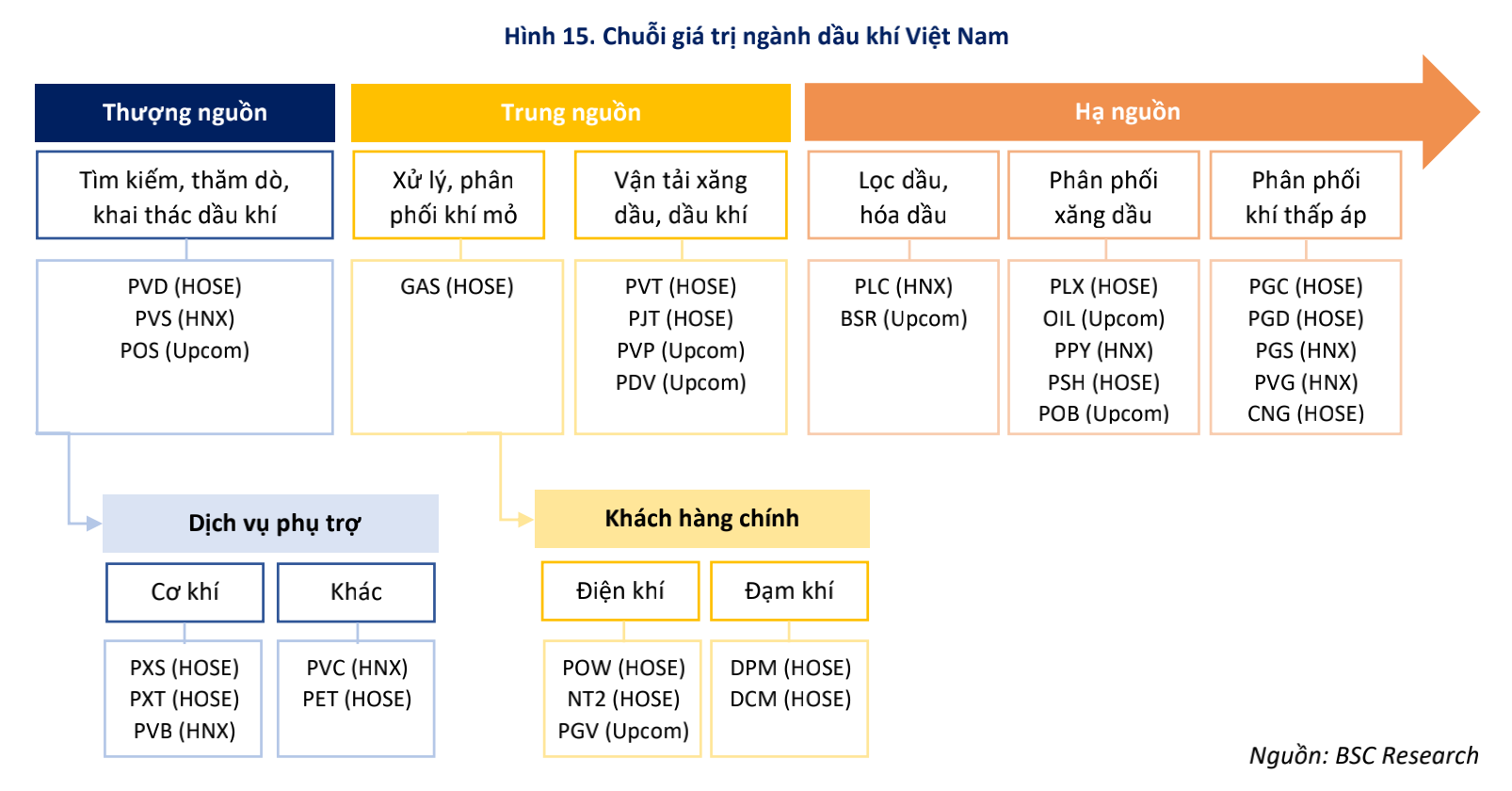

Gần đây, Chính phủ đã ban hành Nghị định mở đường cho nhà máy điện Ô Môn III nhận vốn ODA. Đơn vị vận hành dự án dự kiến sẽ bắt đầu triển khai vào đầu năm 2023. Lô B - Ô Môn là một trong những dự án khai thác khí lớn nhất Việt Nam tính đến thời điểm hiện tại, với tổng vốn đầu tư khoảng 10 tỷ USD từ khâu thượng nguồn đến hạ nguồn. Chúng tôi kỳ vọng, dự án Lô B – Ô Môn được thực hiện trong thời gian tới sẽ đem lại nguồn công việc lớn cho các doanh nghiệp thượng nguồn và trung nguồn dầu khí trong giai đoạn sắp tới. Cụ thể: Giai đoạn đầu: Hoạt động khoan thăm dò, thi công xây lắp giàn tạo khối lượng công việc lớn cho các doanh nghiệp cung cấp dịch vụ khâu thượng nguồn như PVD, PVS hay PVC. Giai đoạn sau: Các phần việc liên quan tới lắp đặt và bọc ống trong dự án đường ống dẫn khí sẽ giúp các doanh nghiệp như PVS và PVB được hưởng lợi. Giai đoạn khai thác: GAS, nhà đầu tư chính của dự án đường ống Lô B (góp vốn 51%), sẽ vận chuyển tối đa 7 tỷ m3 khí tự nhiên mỗi năm, tương đương khoảng 70-80% sản lượng khí đường ống hiện tại của Việt Nam.

QUAN ĐIỂM ĐẦU TƯ – KHẢ QUAN

BSC giữ vững quan điểm KHẢ QUAN đối với ngành Dầu Khí do: Giá dầu thế giới tiếp tục duy trì ở mức cao, và dự báo đạt trung bình 90 USD/thùng trong năm 2023; Đơn giá các sản phẩm/dịch vụ của các doanh nghiệp dầu khí trong năm 2023 được cải thiện; Một số dự án dầu khí sẽ sớm có quyết định đầu tư trong thời gian tới, giúp cải thiện nguồn công việc cho một số doanh nghiệp thượng nguồn.

Đối với nhóm thượng nguồn, BSC đưa ra quan điểm khả quan đối với các cổ phiếu thuộc nhóm thượng nguồn ngành dầu khí như PVS hay PVD do (1) giá dịch vụ dàn khoan ký mới/gia hạn cùng hiệu suất được cải thiện (tham khảo báo cáo cập nhật PVD), và (2) tiềm năng từ các dự án mới trong thời gian tới sẽ đem lại nguồn công việc lớn cho PVS.

Đối với nhóm trung nguồn, chúng tôi khuyến nghị khả quan đối với PVT, với kỳ vọng lợi nhuận từ hoạt động kinh doanh cốt lõi sẽ được cải thiện trong thời gian tới, nhờ giá cước vận tải ký mới tăng (tham khảo báo cáo cập nhật PVT).

Đối với nhóm hạ nguồn, BSC khuyến nghị khả quan đối với các doanh nghiệp phân phối xăng dầu như PLX, do mức nền thấp của năm 2022, cùng với kỳ vọng biến động giá dầu thế giới trong năm 2023 sẽ có phần ổn định hơn, cùng nguồn cung từ các nhà máy lọc dầu trong nước được cải thiện sẽ giúp cải thiện biên lợi nhuận của PLX.

Thành viên cập nhật ngày 27/12/2022: Lựa chọn hấp dẫn trong thị trường nhiễu động

Kỳ vọng giá dầu Brent trung bình đạt 90 USD/thùng trong 2023

Mặc dù bất ổn kinh tế vĩ mô gia tăng do USD mạnh hơn, chính sách zero-Covid của Trung Quốc và khủng hoảng Nga – Ukraine có thể ảnh hưởng tiêu cực đến nhu cầu dầu thô, VNDirect cho rằng giá dầu sẽ duy trì ở mức cao trong năm 2023 nhờ: (1) Lệnh cấm vận của EU sẽ khiến sản lượng dầu thô của Nga giảm trong năm 2023, và (2) OPEC+ phát đi tín hiệu rằng nhóm sẽ luôn sẵn sàng can thiệp để hỗ trợ giá dầu. Do đó, chúng tôi kỳ vọng giá dầu Brent sẽ đạt mức trung bình ~90 USD/thùng trong năm 2023.

Cơ hội tăng trưởng cho các nhà cung cấp dịch vụ Dầu khí trong năm tới

Do giá dầu dự kiến sẽ tiếp tục ở mức cao, nhu cầu đối với các dịch vụ Dầu khí sẽ tăng dần trong những năm tới. Bên cạnh đó, Luật Dầu khí sửa đổi hứa hẹn sẽ giúp thu hút đầu tư vào phân khúc thượng nguồn tại Việt Nam.

Một số dự án Thăm dò & Khai thác (E&P) như Lô B, Nam Du – U Minh và Kình Ngư Trắng sẽ có khả năng khởi động trong vòng hai năm tới, trước hết sẽ mang lại nhiều cơ hội việc làm hơn cho các nhà cung cấp dịch vụ Dầu khí (EPC, khoan) trong những năm tới.

Tiềm năng phục hồi đối với lĩnh vực phân phối xăng dầu trong năm 2023

2022 là một năm khó khăn đối với các nhà phân phối xăng dầu do sự bất ổn của thị trường (TT) đến từ sự cố tại lọc dầu Nghi Sơn trong 6T22 và các chi phí liên quan tăng cao trên toàn cầu. Trong năm 2023, VNDirect tin tưởng vào tiềm năng phục hồi của các nhà phân phối lớn nhờ: (1) nguồn cung trong nước ổn định trở lại, (2) điều chỉnh chi phí định mức tính giá xăng dầu và (3) nhu cầu tiêu thụ xăng dầu ngày càng tăng tại Việt Nam.

Tài chính vững mạnh sẽ là bệ đỡ trong thị trường nhiều biến động

Trong bối cảnh bất ổn kinh tế vĩ mô gia tăng, DN có tình hình tài chính vững mạnh và rủi ro tối thiểu trước việc đồng USD mạnh hơn sẽ không chỉ dễ dàng vượt qua khó khăn mà còn có thể hưởng lợi từ môi trường lãi suất cao.

Một số DN Dầu khí (GAS, PVS) đã tích lũy được một lượng tiền mặt ròng rất lớn trong nhiều năm qua nhờ mô hình kinh doanh vững mạnh, giúp củng cố vị thế của DN trong thị trường nhiễu động hiện nay.

Cổ phiếu ưa thích: ưa thích GAS, PVS và PLX

Trong bối cảnh TT đầy biến động hiện nay, chúng tôi ưu tiên những DN có sức khỏe tài chính vững mạnh, chiếm ưu thế trong lĩnh vực kinh doanh của họ và có thể hưởng lợi từ môi trường giá dầu cao như GAS và PVS.

Ngoài ra, DN phân phối xăng dầu lớn như PLX sẽ phục hồi mạnh mẽ trong năm 2023. Rủi ro giảm giá bao gồm: (1) giá dầu thấp hơn dự kiến và (2) các dự án lớn tiếp tục bị trì hoãn.

Thành viên cập nhật ngày 17/3/2021: Đứng lên sau vấp ngã

Triển vọng nhu cầu tiêu thụ dầu năm 2021 cải thiện nhờ kỳ vọng hồi phục nền kinh tế. chúng tôi đánh giá vắc xin Covid-19 sẽ giúp kiểm soát dịch bệnh từ năm 2021. Dịch bệnh được kiểm soát sẽ giúp thị trường phục hồi hoạt động sản xuất kinh doanh.

Triển vọng nguồn cung dầu thắt chặt do (1) nhóm OPEC tăng cường cắt giảm sản lượng trong 4 tháng đầu năm 2021 và (2) hoạt động khai thác dầu của Mỹ phục hồi chậm.

Tồn trữ dầu thế giới dự kiến tiếp tục giảm trong Q1/2021 do nhu cầu tiêu thụ cải thiện và nguồn cung thắt chặt, sau đó sẽ giữ ổn định khi sản lượng sản xuất tăng trở lại.

Dựa trên giá trị dự báo trung bình của các tổ chức và định chế lớn, BSC sử dụng mức giá dầu Brent trung bình năm 2021 ở mức 57 USD/thùng (+36% yoy) để làm kịch bản cơ sở cho dự phóng (so với mức giá cũ là 45 USD/thùng).

Thị trường dầu khí trong nước

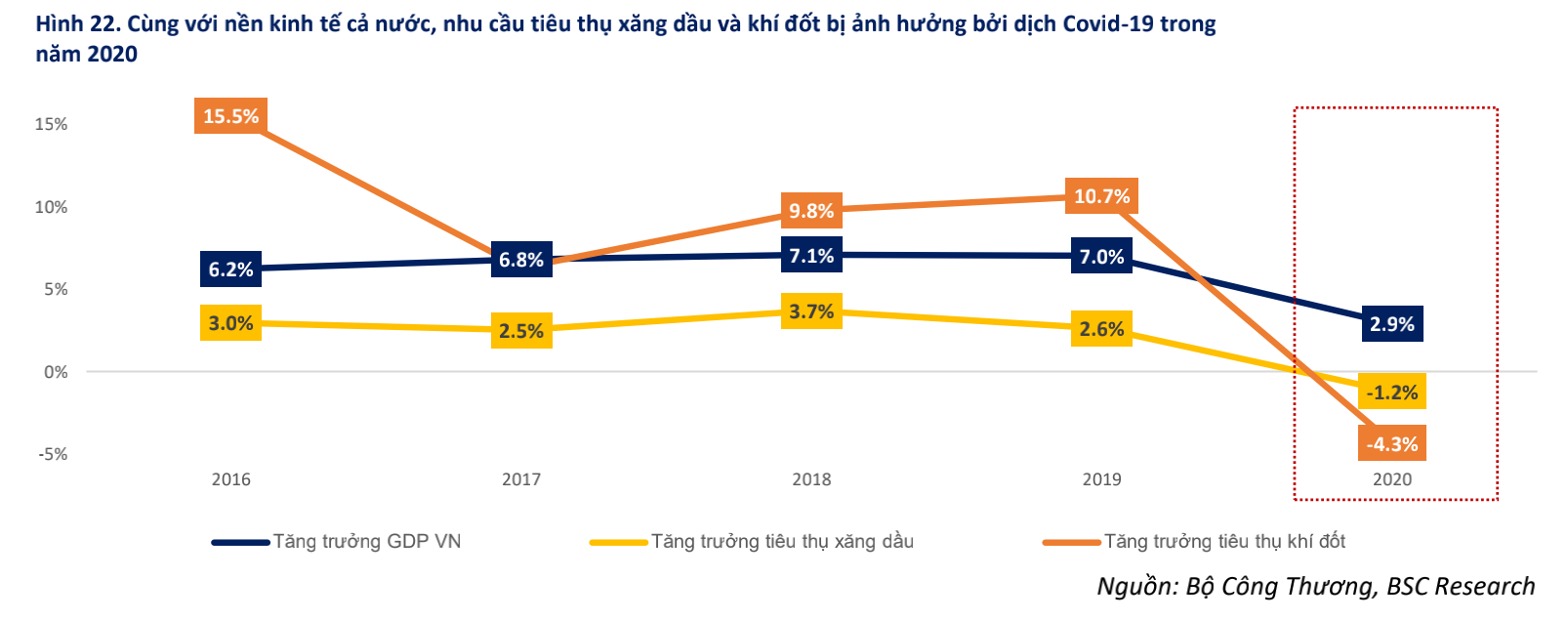

Trong năm 2020, dịch Covid-19 đã tác động lên nền kinh tế Việt Nam, hạn chế các hoạt động sản xuất kinh doanh và giao thông vận tải. Điều này đã khiến tăng trưởng GDP năm 2020 của Việt Nam giảm xuống mức 2.9%/năm (so với mức 7%/năm trong 3 năm trước đó) và nhu cầu tiêu thụ xăng dầu, khí đốt sụt giảm lần lượt 1.2% và 4.3% so với năm 2019.

Kỳ vọng từ năm 2021, sản lượng tiêu thụ xăng dầu và khí đốt sẽ quay lại mức tăng trưởng bình ổn (lần lượt là 3%/năm và 10.5%/năm) nhờ dịch bệnh được kiểm soát và nền kinh tế trong nước hồi phục.

Sản lượng khai thác dầu thô và khí tự nhiên giảm do suy kiệt các mỏ lâu năm.

Nhu cầu tiêu thụ xăng dầu, khí đốt hóa lỏng, khí tự nhiên dự kiến tăng (lần lượt ở mức 3%/năm, 10.5%/năm và 14% năm) trong giai đoạn tới.

LNG nhập khẩu sẽ là nguồn bổ sung quan trọng trong bài toán cung-cầu năng lượng dài hạn.

Giá dầu Brent trung bình năm 2021 dự kiến hồi phục lên mức 57 USD/ thùng (+36% yoy) cải thiện triển vọng kinh doanh và mức định giá của các doanh nghiệp dầu khí.

Triển vọng hồi phục nền kinh tế cải thiện nhu cầu tiêu thụ xăng dầu, khí đốt cho các hoạt động sản xuất, kinh doanh, vận tải.

Tình trạng thiếu hụt dầu mỏ - khí mỏ trong nước thúc đẩy nhu cầu đầu tư các dự án thăm dò, khai thác, và phát triển các mỏ mới.

Công ty Chứng khoán BIDV - BSC khuyến nghị MUA cổ phiếu GAS, PVS, PVD do đây là những doanh nghiệp hưởng lợi nhiều nhất từ sự khởi sắc của: Giá dầu thế giới; Tiển vọng nhu cầu năng lượng và nhiên liệu phục vụ sản xuất kinh doanh và Nhu cầu thăm dò khai thác dầu khí trong nước và trong khu vực.

Rồng Việt & VNDirect & BSC

Link nội dung: https://www.vinabull.vn/trien-vong-nganh-dau-khi-dung-len-sau-vap-nga-a288.html