Tăng giá mục tiêu do tăng 10% dự báo LNST sau lợi ích CĐTS giai đoạn 2024-2028. Tăng dự báo lợi nhuận từ mảng điện/mảng nước của REE trong giai đoạn 2024-2028.

Dự báo LNST sau lợi ích CĐTS năm 2024 sẽ tăng 5% YoY đạt 2,3 nghìn tỷ đồng chủ yếu nhờ (1) lợi nhuận từ mảng bất động sản tăng mạnh và (2) 141 tỷ đồng lợi nhuận ròng từ mảng M&E so với khoản lỗ ròng trị giá 9 tỷ đồng vào năm 2023.

Những yếu tố này bù đắp cho dự báo LNST sau lợi ích CĐTS thấp hơn 17% YoY cho mảng điện, chủ yếu do lợi nhuận từ các nhà máy thủy điện giảm.

Kỳ vọng KQKD quý 1/2024 sẽ ở mức thấp do sản lượng thủy điện giảm cùng với hiện tượng El Niño đang diễn ra.

Thành viên cập nhật ngày 10/10/2023: khó khăn đã phản ánh vào giá, có thể tích lũy ở các phiên giảm

Giá cổ phiếu hiện đã chiết khấu phản ánh 1 phần triển vọng cũng như kì vọng của thị trường về những khó khăn của REE sẽ gặp trong thời gian tới.

Kết quả kinh doanh REE (Cơ điện lạnh): quý 2/2023 lợi nhuận 489 tỷ đồng, giảm 18%. Doanh thu tăng trưởng tích cực nhờ mảng M&E ghi nhận các dự án đang thi công với khối lượng công việc đã nghiệm thu hoàn thành. Tuy nhiên, lợi nhuận lại suy giảm so với cùng kỳ do phải trích lập các khoản phải thu.

Doanh thu thực hiện trong năm 2023 sẽ chủ yếu đến từ những hợp đồng ký mới trong năm 2022. Nhiều dự án sẽ được ghi nhận doanh thu vào năm 2023.

Giả định giá cho thuê văn phòng sẽ tăng 3%. Dự phóng Etown 6 sẽ đóng góp vào doanh thu của REE từ Q4/2023

Giả định sản lượng thuỷ điện giảm xuống do kết thúc pha La Nina. Giá phát điện cho thuỷ điện giả định tăng trưởng ổn định mỗi năm 2% do trượt giá từ năm sau 2024. Điện gió và điện mặt trời áp mái được duy trì ổn định. Tuy nhiên, tốc độ gia tăng công suất điện mặt trời áp mái mới bị giảm xuống do ảnh hưởng về cơ chế tính giá bán điện. Tổ máy S6 của PPC kỳ vọng hoạt động trở lại từ tháng 9/2023.

Biên lợi nhuận gộp bị ảnh hưởng do các nhà máy thuỷ điện, đóng góp chính vào KQKD của REE, không còn được hưởng lợi như trong năm 2022.

Định giá REE

KBSV sử dụng phương pháp định giá từng phần (SOTP) để định giá cổ phiếu REE và đưa ra khuyến nghị MUA với mức giá mục tiêu 73,100 VNĐ/cổ phiếu. Áp dụng mức chiết khấu 10% để phản ánh rủi ro đặc thù của REE là tập đoàn đa ngành hoạt động trong nhiều mảng khác nhau.

Giá cổ phiếu hiện đã chiết khấu phản ánh 1 phần triển vọng cũng như kì vọng của thị trường về những khó khăn của REE sẽ gặp trong thời gian tới. Mỗi nhịp điều chỉnh giá cổ phiếu sẽ là cơ hội thích hợp cho việc đầu tư và nắm giữ REE cho triển vọng lạc quan dài hạn với các dự án mới trong tương lai.

Mô hình định giá của KBSV chưa bao gồm các dự án mở rộng mới của các công ty con cũng như công ty thành viên của REE và các dự án điện gió mới do chưa có thông tin chi tiết.

Cập nhật ngày 23/3/2021: các cỗ máy in tiền vẫn chạy đều đặn, giá hợp lý 68.500 đ/cp

Hoạt động M&E và văn phòng cho thuê với tỷ suất lợi nhuận ổn định là “cỗ máy in tiền” đem đến dòng tiền đều đặn cho REE. Mảng Phát điện tăng trưởng mạnh trong năm 2021 nhờ hiện tượng La Nina và công suất tăng thêm từ các nhà máy mới hoạt động.

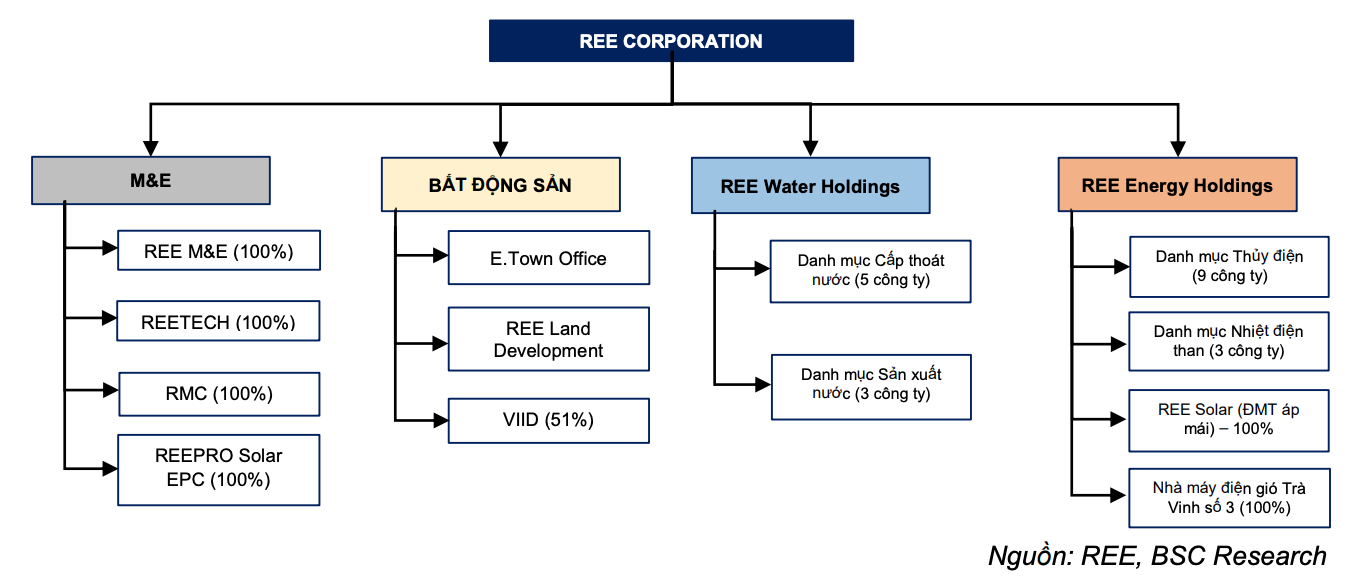

Đã tái cấu trúc mô hình quản trị

Trong năm 2020, REE đã thực hiện tái cấu trúc mô hình quản trị, theo đó REE đã thực hiện tái cấu trúc doanh nghiệp bằng cách chia thành 4 holdings do REE sở hữu 100%, và quản lý riêng biệt 4 mảng của công ty.

So với mô hình cũ, BSC kỳ vọng rằng mô hình quản trị mới sẽ hỗ trợ cho các mảng kinh doanh của REE hoạt động tốt hơn do (1) REE có thể quản trị các công ty thành viên dễ dàng và minh bạch hơn, (2) các công ty con có thể dễ dàng huy động vốn cho từng mảng riêng biệt và (3) các công ty con có thể tiến hành IPO, đem về nguồn lợi nhuận để tái đầu tư cho Công ty mẹ trong tương lai

Mô hình quản trị của REE

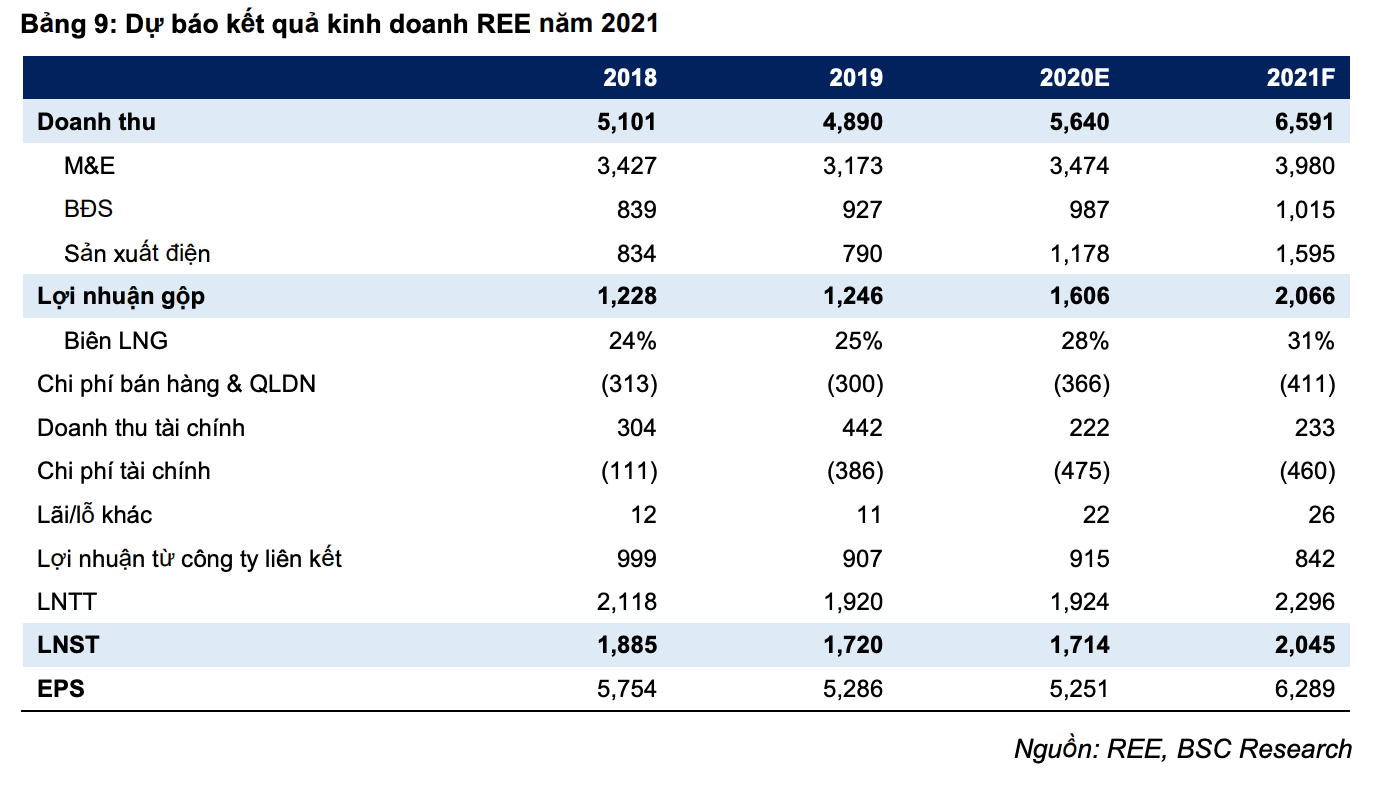

Trong năm 2020, REE ghi nhận DTT = 5,640 tỷ VNĐ (+15.3% yoy), tương đương 94% KH năm nhờ (1) Doanh thu mảng điện +49.2% yoy thủy điện được ưu tiên huy động và (2) doanh thu mảng M&E +9.5% yoy do REE thực hiện hợp đồng EPC cho các dự án điện mặt trời tái tạo. Về cơ cấu LNG, mảng BĐS & Cho thuê văn phòng đóng góp tỷ trọng lớn nhất trong năm 2020 nhờ biên LNG cải thiện lên mức 70%, so với mức 66% của năm 2019.

LNST của công ty giảm nhẹ, chỉ đạt 1,714 tỷ VNĐ (-0.3% yoy) do: Doanh thu tài chính đạt 221 tỷ VNĐ (-49.8% yoy) do doanh thu từ lãi tiền gửi -33% yoy và lãi từ thanh lý các khoản đầu tư -89% yoy (năm 2019 phát sinh 87 tỷ VNĐ thu nhập bất thường từ chuyển nhượng nhà máy Vũng Áng). Chi phí tài chính đạt 475 tỷ VNĐ (+23% yoy) do chênh lệch tỷ giá trong năm ghi nhận lỗ 53 tỷ VNĐ (lỗ tỷ giá năm 2019 ghi nhận ở mức thấp 385 triệu VNĐ).

Doanh thu M&E năm 2020 đạt 3,475 tỷ VNĐ (+9.5% yoy), trong đó doanh thu mảng cơ điện công trình (M&E) đạt 2,716 tỷ VNĐ (+5.6% yoy) và doanh thu mảng REETECH đạt 759 tỷ VNĐ (+26% yoy) do:

- REE tiếp tục ký các dự án cung cấp & lắp đặt hệ thống cơ điện tại TP.HCM (như dự án The Metropole Thủ Thiêm, dự án Đường sắt đô thị số 1, v.v.). Giá trị hợp đồng cơ điện ký mới trong năm 2020 đạt 2,981 tỷ VNĐ.

- Doanh thu mảng REETECH ghi nhận nguồn thu từ các dự án EPC cho điện mặt trời áp mái khoảng 366 tỷ VNĐ (+66% yoy) nhờ bùng nổ xu hướng lắp đặt điện mặt trời áp mái trong năm 2020. Theo ghi nhận của BSC, REE đã thực hiện hơn 35 dự án (tổng công suất 62 MWp) trong năm vừa qua.

BSC dự báo DTT và LNST 2021 lần lượt đạt 6,591 tỷ đồng (+16.9% yoy) và LNST = 2,045 tỷ đồng (+19.4% yoy), EPS FW 2021 = 6,289 VNĐ/CP với giả định: (1) Các dự án cơ điện công trình (M&E) ký mới +20% yoy; (2) Giá cho thuê văn phòng tại các tòa nhà cho thuê +5% so với năm 2020 và (3) Sản lượng mảng thủy điện đạt 4.8 tỷ kWh (+34% yoy) nhờ hiện tượng La Nina.

Riêng doanh thu và LNST của mảng cốt lõi M&E lần lượt đạt mức 3,980 tỷ VNĐ (+14.5% yoy) và 299 tỷ VNĐ (+33.0% yoy) dựa trên các giả định: (1) giá trị hợp đồng ký mới trong năm 2021 +20% yoy và (2) tiến độ thực hiện backlog trong năm +5% yoy do năm 2020 chịu ảnh hưởng của dịch Covid-19.

Dự báo mảng M&E trong GĐ 2021-2025 sẽ tăng trưởng với CAGR = 15.7%/năm do:

- Thị trường Bất động sản phục hồi giúp tổng giá trị HĐ ký mới tăng trưởng 20%/năm. Mảng M&E chiếm khoảng 20-50% giá trị hợp đồng nên mảng này phụ thuộc vào thị trường BĐS. Trong giai đoạn vừa qua, các chính sách hỗ trợ thị trường BĐS (VD: Luật Xây dựng sửa đổi 2020, Nghị định 25/2020/NĐ-CP, v.v.) đã được ban hành, cho thấy dấu hiệu thị trường BĐS hồi phục mạnh trong năm 2021 (Báo cáo ngành: Link). Do đó, BSC dự báo tổng giá trị hợp đồng ký mới năm 2021 sẽ tăng 20% so với cùng kỳ, ước đạt 3,577 tỷ VNĐ.

- Tăng tỷ trọng các dự án EPC dành cho điện mặt trời áp mái với biên LN cao hơn biên LN của mảng M&E truyền thống. Theo ước tính của BSC, biên LNST của các dự án EPC điện mặt trời áp mái nằm trong khoảng 15-20%, lớn hơn đáng kể so với biên LNST của mảng M&E truyền thống (6-7%). Với việc đã thực hiện hơn 35 dự án EPC trong năm 2020 cũng như đã đầu tư vào các dự án ĐMT của riêng mình, chúng tôi cho rằng REE có khả năng để gia tăng biên LN của các dự án EPC.

Trong năm 2021, BSC đưa ra dự báo doanh thu và LNST mảng cho thuê văn phòng lần lượt đạt 999 tỷ VNĐ (+7.4% yoy) và 513 tỷ VNĐ (+7.4% yoy) với giả định: (1) tỷ lệ lấp đầy tại các tòa văn phòng đạt 98-100% và (2) giá cho thuê tăng 5% so với năm 2020.

REE sở hữu danh mục đầu tư mảng điện công suất lớn. Sau khi thực hiện tái cơ cấu, REE Energy sẽ trực tiếp sở hữu danh mục đầu tư mảng điện bao gồm 5 công ty con và 10 công ty liên kết (trong đó có 7 công ty thủy điện và 3 công ty nhiệt điện than). Tổng cộng, REE có cổ phần liên doanh liên kết tại các công ty điện với tổng công suất khoảng 2,600 MW.

Rủi ro đầu tư

Rủi ro thời tiết ảnh hưởng đến sản lượng mảng Thủy điện và quá trình xây dựng các nhà máy điện năng lượng tái tạo.

Dự án Thượng Kon Tum chậm tiến độ hoạt động, làm sụt giảm sản lượng điện được huy động trong năm. Cập nhật doanh nghiệp

Trong năm 2020, REE ghi nhận DTT đạt 5,640 tỷ đồng (+15.3% yoy) nhờ (1) doanh thu mảng điện +49.2% yoy do La Nina quay trở lại và (2) doanh thu mảng M&E +9.5% nhờ các dự án EPC điện mặt trời áp mái.

LNST của REE đạt 1,714 tỷ (-0.3% yoy) do (1) DT tài chính đạt 221 tỷ VNĐ (-49% yoy) và (2) Chi phí tài chính đạt 475 tỷ VNĐ (+23% yoy) do tăng lỗ CLTG trong năm.

REE không chi trả cổ tức cho năm 2020 để sử dụng cho nguồn vốn đầu tư cho các dự án điện, nước và BĐS trong năm 2021.

Định giá

Dựa trên phương pháp định giá từng phần (SOTP), BSC đưa ra khuyến nghị MUA cho cổ phiếu REE, dựa trên giá trị hợp lý cho cổ phiếu REE là 68,500 VND/cp, tăng khoảng 20% so với mức thị giá ngày 23/03/2021.

Công ty Cổ phần Cơ Điện Lạnh (REE)

Được thành lập từ năm 1977, Công ty Cổ phần Cơ Điện Lạnh (REE) hiện là một công ty niêm yết hoạt động đa ngành trong các lĩnh vực chính như dịch vụ cơ điện công trình (M&E); sản xuất, lắp ráp và kinh doanh hệ thống điều hòa không khí thương hiệu Reetech; phát triển, quản lý bất động sản; và cơ sở hạ tầng điện & nước.

Nhóm công ty REE bao gồm:

• Công ty REE M&E là nhà thầu cơ điện công trình hàng đầu tại Việt Nam;

• Công ty Điện Máy REE chuyên kinh doanh hệ thống điều hòa không khí mang thương hiệu Reetech;

• Công ty REE Property là nhà quản lý các cao ốc văn phòng cho thuê phát triển bởi REE;

• Công ty REE Land, VIID và SaigonRes hoạt động trong lĩnh vực phát triển các dự án bất động sản; và

• Cơ sở hạ tầng điện và nước với các khoản đầu tư vào các nhà máy điện và nhà máy cung cấp nước sạch.

Là một trong những công ty niêm yết cổ phiếu đầu tiên trên Sở Giao Dịch Chứng Khoán TP. Hồ Chí Minh, REE nằm trong top 30 công ty có giá trị vốn hóa lớn nhất thị trường.

BVSC & VNDirect & SSI & BSC & Bản Việt

BVSC & VNDirect & SSI & BSC & Bản Việt

BVSC & VNDirect & Bản Việt

BVSC & VNDirect & Bản Việt