Giá thép cuốn nóng (HRC) liên tục tăng thúc đẩy lợi nhuận doanh nghiệp thép

Giá bán thép thế giới liệu đã đi qua đỉnh chu kỳ?

Tính đến hết tháng 1/2022, trung bình giá thép thế giới đã giảm 30% so với vùng đỉnh được thiết lập trong quý 3/2021. Mặc dù đã tăng 5% trong nửa đầu tháng 2/2022, các tổ chức lớn đều đang dự báo đây là xu hướng tăng ngắn hạn và giá bán thép sẽ giảm dần trong năm 2022-23.

Fitch Solutions dự báo trung bình giá thép toàn cầu sẽ giảm từ 950 USD/tấn của năm 2021 xuống 750 USD/tấn trong năm 2022 và 535 USD/tấn trong giai đoạn 2023-2025 do nhu cầu thép cho ngành xây dựng Trung Quốc suy yếu khi các dự án xây dựng hạ tầng giảm dần.

Các DN thép Việt Nam đang ở vị thế khác so với chu kỳ trước

Bình quân giá bán thép thế giới giảm 21% và giá than cốc tăng 5% sẽ khiến biên LN gộp của các doanh nghiệp (DN) thép VN giảm khoảng 2-4 điểm % trong năm 2022. Mặc dù các DN trong ngành đang lên kế hoạch mở rộng sản xuất, chúng tôi cho rằng áp lực cạnh tranh trong nước không lớn nhờ (1) xu hướng đẩy mạnh đầu tư phát triển cơ sở hạ tầng tại Việt Nam và các thị trường xuất khẩu chủ lực (Mỹ, EU); và (2) Việt Nam đang đứng trước cơ hội hưởng lợi từ “miếng bánh” để lại của xuất khẩu thép Trung Quốc.

Do đó, mức giảm 2-4 điểm % biên LN gộp của DN nội địa trong năm 2022 sẽ thấp hơn đáng kể so với chu kỳ giá thép giảm trước đó (giai đoạn 2017-19, biên LN gộp giảm 6-8 điểm %).

Định giá DN thép đang rẻ nhưng liệu có hấp dẫn?

Một tuần sau kỳ nghỉ Tết Nguyên đán, trung bình giá cổ phiếu thép đã bứt phá 19,6%, vượt trội so với VNINDEX (+1,5%) phản ánh việc giá thép thế giới tăng 5% trong đầu tháng 2/2022. Hiện tại, các DN thép đang định giá ở mức thấp nhất 4 năm trở lại đây. Trong những phiên giao dịch sắp tới, giá cp thép sẽ có biến động tăng giảm theo diễn biến giá thép và yếu tố định giá sẽ trở nên mờ nhạt hơn, theo quan điểm của chúng tôi. Do vậy nhà đầu tư không nên quá hưng phấn với những đợt tăng ngắn hạn của nhóm cp thép bởi định giá dù đã rẻ, nhưng có thể là chưa đủ hấp dẫn.

HPG là cổ phiếu ưa thích

Chúng tôi tin rằng HPG sẽ là DN thép duy nhất có khả năng duy trì LN ở mức cao trong năm 2022 nhờ (1) khả năng tiết giảm chi phí và quản trị hàng tồn kho đã được chứng minh sẽ hỗ trợ đáng kể việc biên LN gộp thu hẹp; và (2) công ty sẽ ghi nhận những đóng góp đầu tiên vào kết quả kinh doanh đến từ nhà máy sản xuất container (từ quý 3/2022) và mỏ quặng sắt Ropper Valley.

Về dài hạn, Khu liên hợp Dung Quất 2 sẽ giúp HPG quay trở lại mức tăng trưởng 2 chữ số và đưa công ty lọt top30 nhà sản xuất thép lớn nhất thế giới từ năm 2024.

Cập nhật ngày 30/3/2021: Triển vọng ngành thép tốt dài hạn

Giá thép tăng mạnh và ghi nhận mức cao nhất trong nhiều năm trở lại khi nền kinh tế phục hồi khỏi dịch COVID-19 cùng kích thích đầu tư công thế giới trong bối cảnh nhiều nhà máy thép chưa hoạt động trở lại.

Tiêu thụ thép Việt Nam năm 2020 vẫn giữ ở mức 23 triệu tấn, tăng trưởng ở mức 1% yoy. Tiêu thụ thép trong 2 tháng đầu năm 2021 tăng 20% về sản lượng với tăng trưởng chủ yếu đến từ thị trường xuất khẩu sang thị trường Mỹ và Châu Âu.

Tăng trưởng tiêu thụ nội địa nhờ (1) đầu tư công và (2) phục hồi của thị trưởng bất động sản. Tăng trưởng xuất khẩu nhờ (1) thiếu nguồn cung và (2) lợi thế giá thành sản xuất, cạnh tranh trực tiếp với thép Trung Quốc. Thép của Việt Nam lúc này đã cạnh tranh trực tiếp với thép nhập khẩu.

Với sản phẩm thép dẹt, Bộ Công Th ương trong tháng 12/2020 đã áp thuế chống bán phá giá với sản phẩm thép cán nguội (CRC) từ Trung Quốc trong 5 năm với mức thuế áp là 4.4%-25.2%. Theo chúng tôi đánh giá, điều này sẽ gây khá bất lợi đối với các nhà sản xuất nhỏ trong nước khi phải nhập khẩu CRC, ngược lại có lợi cho các nhà sản xuất lớn thì đa phần đã tự sản xuất CRC từ HRC (không bị áp thuế). Do đó, chính sách này khuyến khích các doanh nghiệp đầu tư sâu vào chuỗi giá trị.

Về xuất khẩu, Việt Nam chủ yếu xuất khẩu sản phẩm tôn mạ tới thị trường chính là Trung Quốc (không áp thuế tự vệ) chiếm 36% sản lượng xuất khẩu của Việt Nam.

Giá thép ở mức cao được hỗ trợ bởi mặt bằng giá nguyên liệu (tăng mạnh) và sự thiếu hụt nguồn cung tạm thời. Tuy nhiên, với sự hỗ trợ của thuế tự vệ, cùng với kỳ vọng từ nhu cầu tăng trong nửa cuối năm, mặt bằng giá thép vẫn sẽ duy trì ở mức khá cao cho tới cuối năm

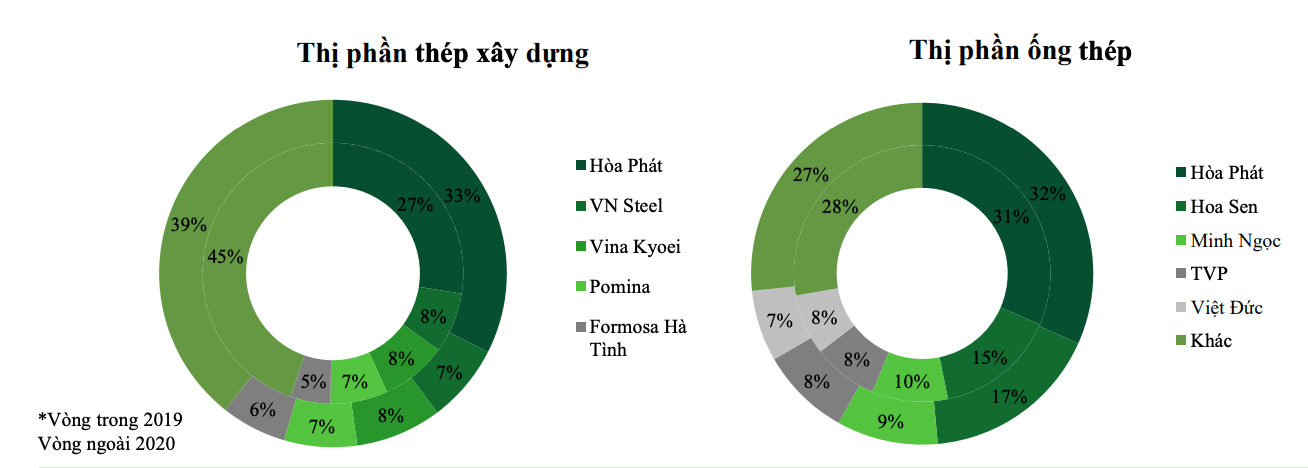

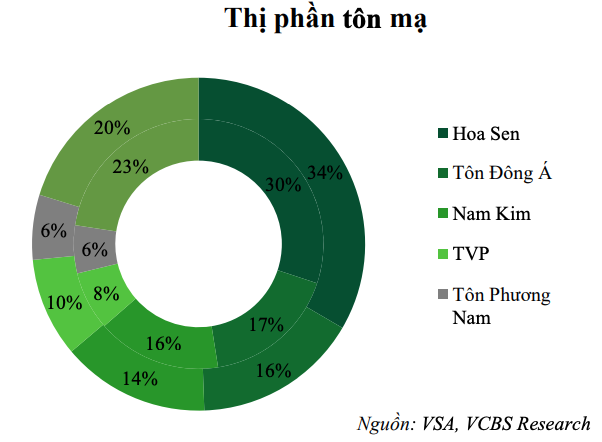

Mức độ tập trung trong ngành thép ngày càng tăng, đặc biệt trong năm 2020 khi nhu cầu tiêu thụ thép đầu năm giảm mạnh, làm tăng áp lực cạnh tranh, khiến cho các doanh nghiệp nhỏ giảm dần thị phần vào các doanh nghiệp lớn.

Hiện tại, 5 DN lớn nhất chiếm thị phần tới 61% thép xây dựng, 80% tôn mạ và 73% ống thép.

CTCP Tập Đoàn Hòa Phát (HOSE: HPG)

Trong các doanh nghiệp chiếm được thị phần thì HPG là doanh nghiệp chiếm được nhiều nhất với lợi thế giá thành cùng logistics từ nhà máy Dung Quất. Do đó, tuy trong top 5 doanh nghiệp có thị phần lón nhất thì HPG chiếm phần tăng thị phần lớn nhất.

Các doanh nghiệp nhỏ mất dần thị phần vào tay doanh nghiệp lớn như HPG

Nhìn lại 2020, Doanh thu HPG đạt 90,119 tỷ đồng, tăng trưởng 42% yoy. LNST đạt 13,506 tỷ đồng, tăng trưởng 78% yoy. Biên lợi nhuận gộp 2020 đạt 21% (tăng từ 18% 2019) và biên lợi nhuận thuần đạt 15% (tăng từ 12% 2019).

Vị thế HPG

Khả năng tiêu thụ HRC của Hòa Phát được củng cố khi (1) nhu cầu HRC nội địa có nhiều dƣ địa để lấp đầy (tiêu thụ thép dẹt nội địa của Việt Nam hiện nay khoảng 9.7 triệu tấn và Formosa cung ứng khoảng 3 triệu tấn cho nội địa, còn lại nhiều dư địa cho HPG cung cấp thép trong nước); (2) nhu cầu thép HRC để xuất khẩu tôn mạ tăng (thị trường Mỹ áp thuế tự vệ với tôn mạ Việt Nam có nguồn gốc HRC từ Trung Quốc, Đài Loan và Hàn Quốc, do vậy để xuất khẩu không bị áp thuế phải sử dụng thép HRC nguồn gốc từ Việt Nam, chỉ có HPG và Formosa sản xuất HRC)

Lợi thế giá thành, giá thành thép từ lò BOF của HPG có ưu thế hơn hẳn so với các nhà máy thép hiện nay trên cả nước với giá thành chỉ ở mức khoảng 8 triệu đồng/tấn thép, thấp hơn các nhà máy thép khác nhờ vào công nghệ mới kết hợp với việc xây cảng giúp giảm 3-4 USD/tấn nguyên liệu nhập khẩu (chúng tôi ước tính nhờ vào việc xây cảng mà HPG tiết kiệm được khoảng 2.5% giá thành so với không có cảng)

Thị phần HPG tăng trưởng mạnh tại 2 miền Nam và miền Trung và chúng tôi ước tính HPG sẽ tiếp tục xu hướng mở rộng thị phần này.

Quy mô mảng nông nghiệp của Hòa Phát năm 2020 đạt 10,553 tỷ đồng (+32% yoy) và đạt LNST 1,677 tỷ đồng (+200% yoy). Với quy mô đàn đạt 250,000 con heo, 150,000 con bò và cung ứng 700 nghìn quả trứng/ngày. HPG đạt mục tiêu đến năm 2022 đạt quy mô đàn 500,000 con heo, 200,000 con bò và 300 triệu quả trứng gà.

Theo chúng tôi ước tính, với mục tiêu HPG đặt như trên thì tương ứng với mức doanh thu năm 2022 đạt 13,306 tỷ đồng (chiếm 9.7% doanh thu cả HPG). Ước tính thì doanh thu chính mảng nông nghiệp HPG đến từ thịt bò Úc với thị phần hiện nay của HPG chiếm tới 50% của cả nước.

Giá thịt heo và thực phẩm trong đầu năm 2021 vẫn duy trì ở mức của năm 2020, do đó chúng tôi kỳ vọng HPG sẽ duy trì được biên lợi nhuận HĐKD như năm 2020.

Quỹ đất khu công nghiệp của HPG vào khoảng 360-575 ha (575 ha là số tối đa đã bao gồm KCN số 6 Ân Thi) - Chúng tôi nhận thấy triển vọng mảng Bất động sản có thể mang lại doanh thu – lợi nhuận cho HPG ổn định như giai đoạn 2018-2019 trong 7 – 12 năm nữa với giả định diện tích cho thuê trung bình một năm khoảng 50 ha. - Vị trí đất khu công nghiệp của HPG tốt với tỷ lệ lấp đầy trong quá khứ cao.

Triển vọng

1. Tiêu thụ sản lượng mảng thép tăng trưởng nhờ Dung Quất 1 khi toàn bộ nhà máy đi vào hoạt động. Với Dung Quất, HPG đã có lợi thế giá thành sản xuất và logistics dẫn đến tăng trưởng thị phần mạnh năm 2020 tại miền Nam (+7% thị phần) và miền Trung (+14% thị phần) từ đầu năm 2019 khi Dung Quất dần đi vào hoạt động. Sản lượng tại miền Trung và miền Nam của HPG đã tăng 34%, đạt 1.7 triệu tấn thép

2. Dung Quất 2 đi vào triển khai năm 2022. Dung Quất 2 với quy mô dự kiến 60,000 tỷ đồng (50,000 tỷ TSCĐ bao gồm 60% vốn tự có và 40% vốn vay) Theo như tiến độ của Dung Quất 1. dự kiến Dung Quất 2 sẽ được hoàn thành vào 2024 và đi vào vận hành toàn bộ NM từ 2025. Dung Quất 2 dự kiến sẽ cho ra sản lượng 5 triệu tấn thép, tập trung vào sản xuất thép HRC.

Chúng tôi ước tính nếu chạy Dung Quát 2 thành công thì sẽ chiếm 32% doanh thu thép của HPG và làm tăng định giá của HPG thêm 10,000 đồng/CP

3. Thoái vốn mảng nội thất, quy mô mảng nông nghiệp tiếp tục tăng trưởng, mảng BĐS KCN bắt đầu triển khai.

4. HPG đã kết chuyển gần hết tài sản XDCBDD của NM Dung Quất vào TSCĐ năm 2020 và đã bắt đầu giảm vay nợ dài hạn. CFO của HPG khả quan trong 2020 đạt 9,004 tỷ đồng và dòng tiền đầu tư CAPEX dự báo tăng chậm lại khi hoạt động đầu tư dự án KLH Dung Quất dần hoàn thiện. Dự báo trong các quý tiếp theo dự báo dòng tiền tự do (FCF) của HPG sẽ liên tục tăng

CTCP Thép Nam Kim (HOSE: NKG)

Doanh thu năm 2020 giảm nhẹ -5% yoy đạt 11,560 tỷ đồng, tuy nhiên LNST tăng mạnh +524%, đạt 295 tỷ đồng nhờ việc cải thiện biên lợi nhuận gộp thêm 4.7%.

Vị thế NKG

Cơ cấu doanh thu của NKG đến chủ yếu từ tôn mạ

Cơ cấu doanh thu của công ty đến chủ yếu từ tôn mạ các loại (chiếm 80% sản lượng tiêu thụ của công ty) và còn lại là ống thép (chiếm 20%). Thị trường của công ty năm 2020 có 58% đến từ tiêu thụ nội địa và 42% đến từ xuất khẩu với thị trường xuất khẩu chính là khu vực ASEAN.

Lợi nhuận của công ty đến từ việc giá HRC tăng liên tục trong năm 2020, đồng thời công ty có thể chuyển giao 1 phần tăng chi phí này sang khách hàng do nhu cầu tăng đột biến tại thị trường xuất khẩu. Đồng thời, do giá HRC liên tục tăng từ nửa cuối năm 2020 khiến DN có thuận lợi trong giá vốn hàng bán. Điều này giúp cải thiện biên lợi nhuận gộp của NKG từ 2020.

Thuế suất thu nhập doanh nghiệp hiệu lực của NKG ở mức 7.9% khác với mức thuế suất thông thường 20%. Điều này có được bởi công ty được giảm 50% số thuế TNDN phải nộp trong 4 năm 2017 - 2020 từ nhà máy Nam Kim 2 và giảm 50% số TNDN phải nộp trong 4 năm 2019 - 2022 từ nhà máy Nam Kim 3. Đồng thời, công ty được khấu trừ thuế từ khoản lỗ NM Ống Thép năm 2019 vào năm 2020. Vì vậy, thuế suất của công ty thấp hơn khá nhièu so với cùng kỳ. Tuy nhiên, cũng vì lí do này, từ năm 2021, chúng tôi dự đoán mức thuế suất NKG chịu sẽ tăng lên 15% do không còn được giảm thuế với Nam Kim 2 và khoản khấu trừ thuế do lỗ NM Ống Thép.

Cấu trúc tài chính cải thiện nhờ việc quy mô vay nợ giảm đều qua các năm và dự kiến năm 2021 sẽ trả hêt vay nợ dài hạn. Đồng thời, chi phí tài chính (trung bình 3 năm gần đây) của công ty chiếm đến 50% lợi nhuận gộp. Nhờ việc lãi suất giảm từ năm 2020 do tác động của dịch COVID-19 đã giúp cho NKG giảm đi áp lực trả chi phí lãi vay cao. Công ty cũng liên tục giảm quy mô vay nợ của mình từ 2016, do đó giúp cho gánh nặng chi phí tài chính của 2021 cũng như các năm sau giảm đi, từ đó giúp công cải thiện lợi nhuận sau thuế.

Triển vọng

Tính trung bình giá thép HRC trong 3 tháng đầu năm 2021 đã cao hơn đến 18% so trung bình 3 tháng cuối năm 2020 và doanh nghiệp sản xuất thường nhập khẩu nguyên vật liệu trước khoảng 3 tháng. Do vậy, giá vốn tồn kho của doanh nghiệp đang ở mức khá thấp so với bình quân hiện nay và sẽ tiếp tục duy trì tới ít nhất kết thúc quý 2/2021

Tiêu thụ nội địa sẽ có cải thiện tích cực từ năm 2021 nhờ vào việc áp thuế với sản phẩm thép dẹt nhập khẩu. Bộ Công Thương trong tháng 12/2020 đã áp thuế CBPG với sản phẩm thép cán nguội (CRC) từ Trung Quốc trong 5 năm (là đầu vào của sản phẩm tôn mạ, ống thép) với mức thuế áp là 4.4%-25.2%. Theo chúng tôi đánh giá, điều này sẽ gây khó khăn đối với các nhà sản xuất nhỏ trong nước khi phải nhập khẩu CRC. Do đó, sẽ khiến các doanh nghiệp nhỏ trong nước có tăng giá nhập khẩu đầu vào và buộc phải mua CRC trong nước và sẽ khó cạnh tranh với các doanh nghiệp tự sản xuất được CRC từ HRC như NKG.

Đầu năm 2021, đã có nhiều nhều đơn hàng xuất khẩu sắt thép của Viêt Nam sang các thị trường như Mỹ và Châu Âu. Nguyên nhân chủ yếu xuất phát từ việc các nhà máy thép của các nước xuất khẩu chính cho các thị trường này chưa quay trở lại hoạt động hoàn toàn giúp Việt Nam có cơ hội tham gia thị trường. Hơn nữa, giá thép dẹt cua Việt Nam đang ở mức cạnh tranh sẽ giúp Việt Nam sau khi tham gia từ 2021 sẽ có chỗ đứng ở các năm tiếp theo.

Tăng trưởng xuất khẩu thép của Việt Nam chủ yếu đến từ Trung Quốc, khi chúng ta xuất khẩu 36% thị trường xuất khẩu (3.54 triệu tấn) năm 2020 trong khi ngay trước đó năm 2019 Trung Quốc chỉ chiếm 6.5% sản lượng xuất khẩu (433 nghìn tấn). Điều này xảy ra bởi 1 lượng cầu lớn từ do kích thích đầu tư công của Trung Quốc cùng lúc với việc các nhà máy Trung Quốc chưa hoạt động bình thường hoàn toàn trở lại, điều này giúp cho các nhà máy sản xuất thép ở các nước xung quanh được hưởng lợi khi xuất khẩu sang Trung Quốc trong ngắn hạn.

Khuyến nghị

Mua HPG với giá mục tiêu 62,385 đồng/cp và Mua NKG với giá mục tiêu 26,438 đồng/cp.

BVSC & VNDirect & SSI & BSC & Bản Việt

BVSC & VNDirect & SSI & BSC & Bản Việt

BVSC & VNDirect & Bản Việt

BVSC & VNDirect & Bản Việt